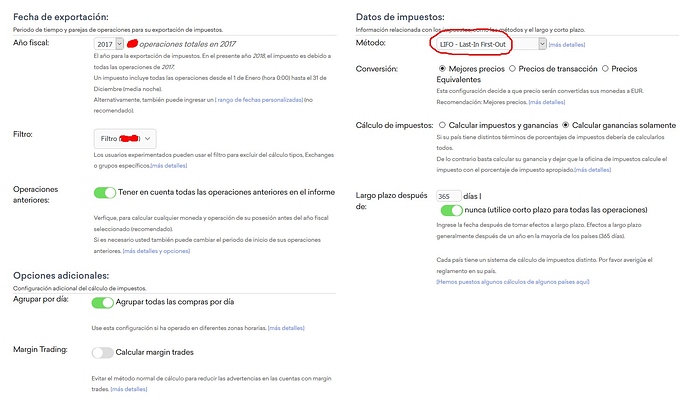

Esta es la configuración que utilizaré (a falta de solucionar la respuesta anterior).

Utilizaré el método “LIFO” (todavía no he ingresado ni un sólo euro a mi cuenta, lo digo porque he leido en otros foros que si ya has ingresado en tu banco no puedes utilizar dicho método):

A qué te refieres con domiciliado y cuál sería la alternativa si no se puede domicilar? (supongo que te refieres al pago de impuestos por plusvalías). Muchas gracias.

Busca en google “Modalidades de pago IRPF”, el link que han puesto se queda tonto aqui y no sale completo

Muchas gracias

Aunque no se pueda domiciliar, se puede hacer el pago mediante el uso de un NRC, realizando el pago a traves de la web de nuestro banco o desde la misma página de la AEAT. De esta forma se sigue pudiendo hacer el ingreso de forma telemática hasta el día 2 de Julio

Gracias! Otra pregunta, qué ocurre si te pasas del día? Que intentes hacer la complementaria, digamos el 5 de Julio?

5% de recargo sobre lo que te salga a ingresar.

Creo que se refiere a la regla de transmisión con pérdidas de valores homogéneos.

Gracias por contestar.

Creo que no es rentable para mi. Estoy usando un PC para minar cuando no lo estoy usando para trabajar. Es un I5 con una gráfica de hace unos años y no puede estar 24/7 minando. No llego a 50€ al mes ni empujando, jeje.

Creo que la única opción viable para mi es dejar estos BTC minados y gastarlos en destinia u otras páginas para comprar cosas. ¿Esto es correcto o Hacienda me pedirá cuentas con la factura que hagan estas web al pagar en BTC?

Un saludo.

Una pregunta… ¿que opinais que ocurre cuando estas minando en una pool que te cambia lo que minas directamente a BTC? estas haicendo un intercambio entre criptos pero de forma automatica por medio de una pool.

Buenas tardes,

Yo te recomiendo aplicar el criterio de la DGT y pagarlo todo como ellos quieren y, luego, si te has equivocado o consideras que dicho criterio de la DGT es incorrecto, iniciar un procedimiento de rectificación de autoliquidación con devolución de ingresos indebidos. Así te evitas presentar una complementaria el 5 de julio y que te apliquen un recargo del 5%.

Me consta que diversos despachos de primer nivel han optado por aplicar dicha estrategia y que tienen motivos jurídicos sólidos para intentar defender ante la AEAT (y si está no acepta ante los tribunales ordinarios) que las criptomonedas deberían poderse aplicar el régimen de divisas.

Saludos,

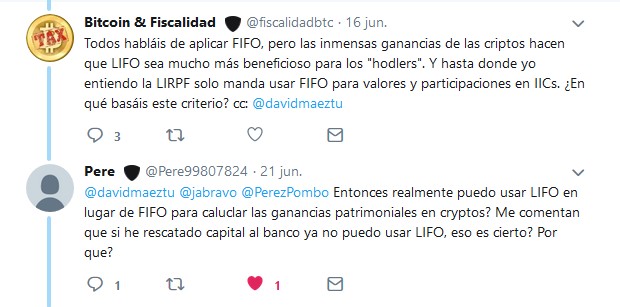

Ya… pero cual es concretamente el criterio de la DGT? Cierto es que ya ha establecido algunos criterios pero no todos como por ejemplo el de si debemos aplicar el método FIFO o el LIFO

El criterio es considerar que cada operación de intercambio de crypto equivale a una permuta y por tanto, produce una ganancia y/o pérdida patrimonial.

Sobre los métodos de valoración, el FIFO es el que se aplica normalmente pero en este punto la DGT no dice nada, pero sería muy difícil argumentar ante la AEAT la aplicación del LIFO y tendrían posibilidades de sancionarte por ello.

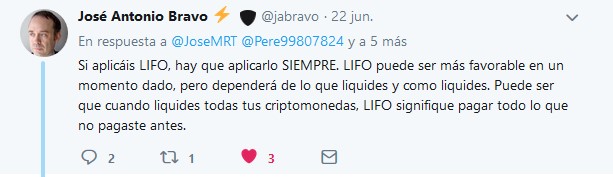

Pero hay economistas como José Antonio Bravo que dicen que da igual el método de valoración mientras no hayas transferido dinero a tu cuenta bancaria:

Si gastas en Destinia, u otra empresa española y puede que europea, es muy probable que esos datos acaben en manos de hacienda, ya que hace unos meses requirieron información a unas 80 empresas y exchanges sobre los usuarios que utilizan sus servicios, e imagino que dicha comunicación de datos seguirá realizándose en el futuro.

Además desde el 2017 muchos países, incluida España, pero con excepción de Estados Unidos, realizan un intercambio automático de información financiera para evitar evasión fiscal en base al convenio MCAA. No es de extrañar que las criptomonedas acaben formando parte de dicho intercambio.

Paradójicamente tener fondos en exchanges americanos (Coinbase, Bittrex, Kraken, Poloniex, Gemini…) podria ser más opaco de cara a hacienda que tenerlos en exchanges aparentemente más “foraneos”, en países que formen parte de dicho convenio MCAA.

Ya. El problema es que ante la falta de ceiterio y, siendo ceiterio general la aplicación del FIFO, ante las eventuales comprobaciones, la Aeat intentará recaudar al máximo y si ve que no has aplicado el FIFO te podrá imponer una sanción. Dudo que valga para exonerar la responsabilidad tributaria la opinión de un economista, más que nada porque la Aeat quiere dinero, bueno, lo necesita.

Lo del LIFO no se encuentra amparado en ninguna consulta.

Ni el FIFO tampoco se encuentra amaparado en ninguna consulta sobre criptomonedas

Exacto. Pero sobre otro tipo de ganancias patrimoniales, sí. Ahí está la diferencia. Además que insisto, declarar bajo el LIFO es dar carne de cañón a la Aeat que necesita recaudar más.