En el caso que indicas, lo que yo he puesto es el sumatorio de precios (reales) de compra y de venta.

Gracias amigo.

Cada vez queda más claro que en hacienda no tienen ni puñetera idea de regular la tributación de modo que simplifiquen los trámites y fomenten la actividad económica, como resultado recaudarían más y evitarían que muchos oculten beneficios.

Cuando introducís los datos de las operaciones en la casilla 356, os aparece después lo que os sale a pagar?

Sale el beneficio o pérdida total. Si te sale positivo, aplica automáticamente el tipo aplicable, que es alrededor del 20%. Es decir, que si pones el coste de adquisición y el de venta, el resto de cálculos no los haces tú, sino el programa de la aeat.

La clave correcta era la 5, verdad?

Si el resultado es negativo entiendo que es correcto.

Creo recordar que sí.

Muchas gracias!!!

Suerte y haber si con lo de Libra regulan el tema como es debido. Esta inseguridad jurídica no beneficia a nadie.

Exacto, seguro que primero se regularizara en el resto de países y luego irán obligados nuestros políticos.

Entiendo que las casillas a rellenar son la 356 y siguientes y la suma total de perdidas o ganancias se obtienen en las casillas 385 y 386

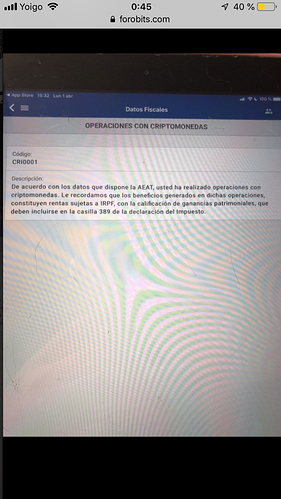

Pero segun el aviso de hacienda hay que rellenar la casilla 389, que se corresponde con otro apartado:

¿Cuales hay que rellenar exactamente: La 385 y 386 o la 389?

Gracias

Ese anuncio era antiguo y lo cambiaron por el que dice que se debe introducir en la casilla 356 ss. Lo modificaron a los pocos días de mandarlo ya que en la 389 no se podían introducir perdidas.

De acuerdo muchas gracias

Ya he comentado en otro post, los inspectores de hacienda tienen conocimiento de todos los envíos a exhanges por importes superiores a 300 euros.

A ver como evoluciona el mercado.

Si sube disparatadamente empezará a enviar cartas certificadas como locos.

Puedes poner de donde contrastas esa información??? Algun enlace fiable para poder confirmarlo?

Fuente? (no lo pongo en duda, me gustaría saber cómo lo sabes)

Vecino de al lado, es inspector de hacienda, jefe de tributos de cierta comunida autonoma, me hizo la declaración de la renta.

Acabo de hacer el informe de impuestos del año 2018 en Cointracking y me salen “Advertencias en éste reporte:119” de 461 totales.Cuando pincho en ellas me sale la fecha de adquisición y de venta el mismo dia(no me suena que haya hecho ésto) y luego en la pestaña de corto/largo me aparece un “Short(warning)”.Alguna idea?